こんにちは。okometsubuです。

本日もやってまいりました。超見づらい検証記事のシリーズ物の番外編の第2回目をお送り致します。もうこの時点でややこしい!!!

疑似SPXLデータを用いて、過去の暴落時期を検証してみようのコーナーです。

以下本シリーズ第1回目。暴落開始直前の高値スタート時の記事です。ノーセルバリュー平均法が圧倒的勝利を納めました。

以下元々の記事の第1回目。無限ナンピンできる人向け記事。

書いてる本人も検証しすぎて何が何やらな状況。読者様はもっとでしょうか。つまり、雰囲気な結果が分かればもうそれで充分なんです。

じゃあ今回は何をするのかというと、暴落開始5年前からノーセルバリュー平均法とドルコスト平均法を実際に戦わせてみて、どっちが強いかを見て見ようとそういう話です。なお、ノーセルバリュー平均法の1回の積立額の上限はドルコスト平均法の2倍迄として少額を長期で継続する形での検証となります。そのため通常のノーセルバリュー平均法よりもかなりマイルドな結果が予想されます。では条件を書きます。前回と一緒です。

- 今回のシミュレーション条件

- いつもお馴染みの暴落四天王各位

- 世界恐慌-5年前からの30年

- 世界恐慌-5年前からの20年

- ベトナム戦争辺り-5年前からの30年間

- ベトナム戦争辺り-5年前からの20年間

- 第一次オイルショック-5年前からの30年間

- 第一次オイルショック-5年前からの20年間

- ITバブル崩壊-5年前から現在まで

- ITバブル崩壊-5年前から15年間

今回のシミュレーション条件

- 面倒なので1ドル100円換算とします

- 初期投資として6万ドル投資したものとします

- 運用期間はとりあえず30年分は見ます

- 年利目標は15%とします

- 追加投資上限を6万ドルとします。初期投資額と合せて12万ドルまで自身の懐から出ることになります

- 年1回の株価判定を行い、その時に年利より上下していた分を追加投資して、下落してなかったら追加しない

- 毎年チェック時の追加投資する場合、1回辺りの上限を4000ドルとし、上限6万ドルに到達したら追加投資は終了となります

- 追加投資額は疑似SPXLに余すことなく購入できるものとします

- 追加でドルコスト平均法を参加させます。こいつも初期投資を6万ドルとして、毎年2000ドルを無条件に追加投資する形とします。30年後にキッチリ6万ドル上限まで使います。

- バリュー平均法やドルコスト平均法の現金が余ったらその分最後に足し算します。

簡単に言うと、初期一括投資で財産の半分を投資して、残り半分を戦わせる、というかんじです。

6万ドルの理由はSPXLの年利15%を20年積立投資したら1億円になるからとかそういう理由です。そこに初期投資6万ドルを各々の投資法に加えて残り半分の6万ドルでリスク分散を図ると、こういう訳です。同じ投資方法をして金額を調整すれば使える検証内容となるはずです。

いつもお馴染みの暴落四天王各位

これの5年前からの投資開始とします。暴落は10年に1度起こると言われています。なので5年前なら脂が乗っかる前、積立投資開始としては右肩上がりはあんまり嬉しくない時期からのスタートとなります。

さて、世界恐慌なのですが、世界恐慌開始前の5年について、残念ながらデータがありません。なので、ちょっと異例の対応を行います。

これだけ。ITバブルはとてつもない右肩上がりが有名です。世界恐慌も恐慌になるぐらいですから、右肩上がりは相当だったはずです。当時バブルだったってどこかで見たよ!(うろ覚え)

なので、その直前のデータはITバブル時で雰囲気いいんじゃぁないかなぁと言った具合です。とにかく世界恐慌は最悪中の最悪のグラフを用意したいのでこうします。

では早速みてみましょう!もう早速最悪ケース見て見ますか!!

世界恐慌-5年前からの30年

1924-09-03(疑似空間)から1954-09-02の30年間を見てみます。(疑似空間)はITバブル崩壊5年前の1995-08-31~2000-08-30の期間の値動きを強引にだしています。

30年最終結果(最終積立額の何倍か)

- ノーバリュー:50.58万ドル(4.21倍)

- ドルコスト:34.06万ドル(2.84倍)

- 総額:12万ドル

バリュー平均値という項目は年利15%のことです。この黄色い線を下回ったらノーセルバリュー平均法側の積立が開始されます。

さて、暴落前の5年前についてですが、激しい暴落には激しい暴騰がつきものなのです。なので、世界恐慌になるのであれば、それ相応の暴騰が必要です。なんかグーグル先生で「世界恐慌 チャート」でググったら暴落前のチャートはキッチリ株価が伸びていたのでまぁあながち間違いではないでしょう。

そして今回はまさにドンピシャ、想定通りの値動きをしてくれました。右肩上がり相場では年利15%以下にはならないので追加投資はせず、暴落が始まってからドルコスト平均法よりバリュー平均法側が多めの買付を開始したというわけです。

そして暴落5年前だとしても、ノーセルバリュー側が勝利しました。世界恐慌と言えども、底値は開始から3年と言う点を考慮すべきです。今回の条件だと、ノーセルバリュー平均法の場合は最短で15年間、ドルコストが30年間となります。今回は5年間は追加投資をしないわけですから、ノーセル側は20年後まで追加投資を可能としたわけです。20年程度続く世界恐慌です。まさにドンピシャ。ノーセル側が最強というわけです。

今回の様に暴騰・暴落がハッキリしているケースだと良い感じになったわけですが、ボックス相場が続くと微妙な時期に多く投資することになり残念なことになるかもしれません。それは今後の暴落で見るとして、せっかくなので20年の結果も見たいと思います。

世界恐慌-5年前からの20年

20年最終結果(最終積立額の何倍か)

- ノーバリュー:5.50万ドル(0.44倍)

- ドルコスト:4.63万ドル(0.26倍)

- ノーバリュー総額:11.6万ドル

- ドルコスト総額:10万ドル

20年です。12万ドルから足りない分は最後にそれぞれの投資側に足し算しています。

この結果を見るに、ノーセルバリュー側の勝利となりました。ドルコスト平均法は初期5年のバブルの高値から開始している分が響いていることでしょう。

しかしながら結果は非常に残念です。世界恐慌は20年間は復活しないので全ての投資家すべからく皆残念な結果に終わるので仕方ありません。信じて30年目に向かって投資をするしかないのです。

一応、暴落が発生する前段階で80万ドル、約8000万円に到達しています。そこである程度利確できていたら、また世界は違う見方が出来るかもしれません。売るタイミングが難しすぎる!

それでは次の暴落へ進みます。

ベトナム戦争辺り-5年前からの30年間

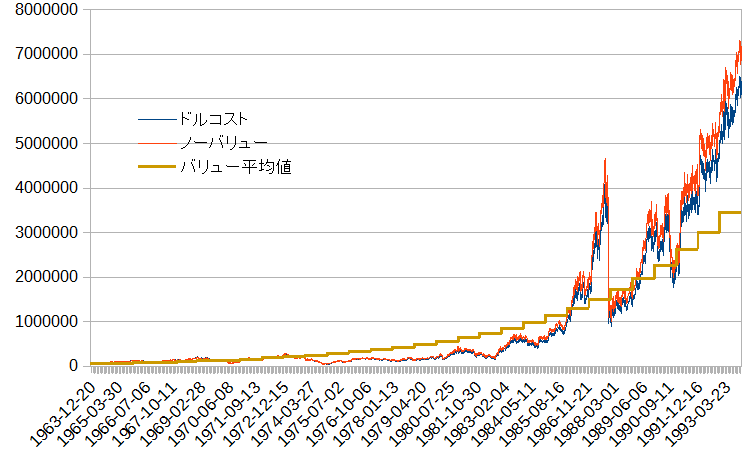

1963-11-29から1993-11-28の30年間を見てみます。

30年最終結果(最終積立額の何倍か)

- ノーバリュー:702.59万ドル(58.55倍)

- ドルコスト:625.10万ドル(52.09倍)

- 総額:12万ドル

今回もノーセルバリューの勝利です。5年前編程度じゃノーセルバリューが有利っぽそうですね。これなら10年前、15年前編は見た方が良い気がしてきました。何故なら近未来で暴落が起こることが分かっているならば、追加投資はしないというこのノーセルバリュー平均法が有利になってしまうからです。15年前からだと、ノーセルバリュー平均法は機会損失によりドルコスト平均法に敗れる未来が見えました。

一旦その話は置いておきましょう。

ともあれ、ノーセルバリュー平均法の勝利です。グラフを見やすくするために20年物の結果も見ましょうか。

ベトナム戦争辺り-5年前からの20年間

20年最終結果(最終積立額の何倍か)

- ノーバリュー:67.31万ドル(5.61倍)

- ドルコスト:60.93万ドル(5.08倍)

- ノーバリュー総額:11.6万ドル

- ドルコスト総額:10万ドル

ノーセル側は12万ドルほぼ使い終わり状態で、かつ、高値では買っていないのでやはりノーセルが勝利しています。とはいえ後半になればなるほど株価も上がりノーセル側もかなり高値で強く買いこむことになります。が、もう投資人生の終わりが見えてくる時期ですので問題は無いでしょう。前半の安値部分でドルコストの2倍、注ぎ込んでいるのですから。

というわけで、他の暴落時期も見ましょう。

第一次オイルショック-5年前からの30年間

1968-01-11~1998-01-10の30年間を見ます。

30年最終結果(最終積立額の何倍か)

- ノーバリュー:2910.48万ドル(242.54倍)

- ドルコスト:2265.16万ドル(188.76倍)

- 総額:12万ドル

いつもの30年ぶちあげの図。注目はノーセルバリュー平均法側がまた勝利したという点です。世界恐慌-5年前の時点でノーセルバリュー平均法が勝利していることを見ても今回の5年前からスタートと言う検証であるなら確実にノーバリュー平均法側が勝つのかもしれません。

一応20年も見ます。

第一次オイルショック-5年前からの20年間

20年最終結果(最終積立額の何倍か)

- ノーバリュー:78.10万ドル(6.51倍)

- ドルコスト:62.26万ドル(5.19倍)

- ノーバリュー総額:12万ドル

- ドルコスト総額:10万ドル

運用開始15~16年目でノーセル側が追加投資を終えた上に株価も約15年後に一気に上昇。理想的な展開でした。正直ちょっと手間ですが、ノーセルバリュー平均法、悪くない気がしてきます。ノーセルなので売る手間が無いのも個人的にGoodです。税金的にも嬉しいです。年1回程度であればエクセルで年利まとめて上か下か見るだけだから楽ちんですねぇ!

理想形だったのでもう次の暴落見ましょうか。

ITバブル崩壊-5年前から現在まで

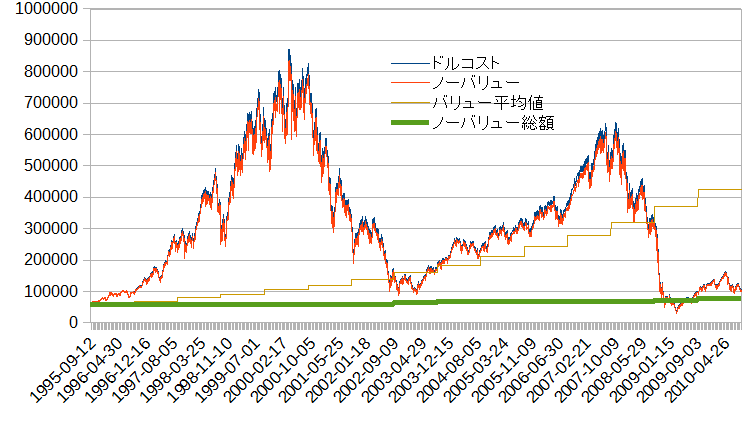

1995-08-31~2020-05-21の約25年間を見ます。

25年最終結果(最終積立額の何倍か)

- ノーバリュー:125.69万ドル(11.22倍)

- ドルコスト:121.02万ドル(10.81倍)

- ノーバリュー総額:11.2万ドル

- ドルコスト総額:11万ドル

今回初めて25年という長丁場で僅差になりました。面白いのが、ノーバリュー側は開始から7年後に初めて追加投資を開始しており、25年経った今でも12万ドルの上限を全て投資しきれていない点です。こう見ると、最初の15年目ぐらいはドルコスト側が追加投資をしている分上振れているように見えますが、後半でノーセルバリュー側が一気に盛り返していることが分かります。

そして前半の15年についてですが、確かにドルコスト側は資産を追加しているので有利と言えますが、パッと見微々たるものにしか見せません。今まで検証を進めて思ったのが、ずっと年利15%を超え続けていることは非常に稀であり、20年も30年も運用してたらどこかしらで確実に15%を下回ることがあると読めました。結果、安く仕入れることができますし、高く買った後に暴落もせずに済むと。

いや、この結論は暴落開始5年前だから言えることなんですけどね。でも過去100年間、10年に1度暴落が来ると言われているのですから、どこで見たって年利15%以下になる時は必ず来ると言ってもいいのではないでしょうか。こなかったら物凄い伸び率だからもうどうでもいいんじゃない!!!

さて、グラフはパッと見みえづらいので、15年物のグラフも見ましょうか。

ITバブル崩壊-5年前から15年間

15年最終結果(最終積立額の何倍か)

- ノーバリュー:11.28万ドル(1.25倍)

- ドルコスト:10.07万ドル(1.12倍)

- ノーバリュー総額:7.6万ドル

- ドルコスト総額:9.0万ドル

ちょっと気分でノーセルバリュー投資総額を緑線で入れてみました。

グラフ上はドルコスト平均法が僅差ながら勝っているように見えますが、実際はノーセル側が勝利しています。理由は投資金額の違いにあります。ドルコスト平均法は9万ドルをすでに投入済みですが、ノーセルバリュー投資法は7.6万ドルで、追加分は1.6万ドルしか投下していないためです。その分、最後に追加してます。

ノーセルバリュー平均法が追加投資を始めたのは2002-08-30からなので実に7年後からということになります。見えづらいですが、緑線がちょっとだけカクっと上振れた部分で追加投資しています。

高値で単純に購入しているドルコスト平均法よりも少額積立のノーセルバリュー平均法の方が安全度が高いと言えそうです。もちろん、状況によりますので一概には言えませんが、10年前、15年前編を見たら分かるかもしれません。次回の記事が楽しみですね!!(※ダイマ)

さっきも書いたかもですが、ノーセルバリュー平均法の最悪プランは前半15年間、年利15%を下回らないことによる追加投資の機会損失と、前半15年で中途半端な暴落時期中に追加投資を使い切ってしまった後に大暴落が来るパターンです。

ちなみに20年運用して暴落らしい暴落がきていないようであれば3倍レバレッジなら途中で十二分に凄い金額になるはずなので、判定基準日は10~15年ぐらいかなぁと思っています。はい。願望です。

前者の15年間、年利15%を下回らない場合は右肩上がり相場なので15年目以内に売り抜けられるプランを立てていれば問題が無い話でむしろ嬉しくすら思います。

が、問題は後者。15年間で微妙なボックス相場になって年利15%以下を継続した場合は微妙に安いタイミングで投資額を使い切ってしまい、その後にもし大暴落が発生したら、より安く買えない可能性があるということです。

ただ、大暴落というものは基本的にその手前にバブル、大暴騰が来るのが相場というものです。であるならば、後者については実はそれほどデメリットではないのではないかと個人的には思っています。なぜなら、そんな中途半端なボックス相場が続いている状況から、突然大暴落するのは過去に例が無いからです。未来でそうなったら素直に終わりですが、今の所は暴落前には暴騰がくるものです。(※過去米国株チャートに限る)

前者の年利15%を下回らなければ右肩上がりなので、初手で既に6万ドルを今回は投資しているわけですから、そっちで稼げればOKとなります。機会損失は初期の投資でカバーできます。そのために、年利15%、初手6万ドル、20年運用想定で1億達成プランを作ったわけです。

以上の事から、ノーセルバリュー平均法は理にかなった形での投資が実現できるのではないかと考えています。

ともあれ、5年前程度では分かりません。ちょっと現実的にノーセルバリュー平均法、採用できそうなので10年前と15,20年前も記事にしてみようかなと思います。実際に私がこの手法を採用するかどうかの瀬戸際なので20年前も一応見たい。

というわけで、今回はここまでと致します。

以下次回。

以下ノーセルバリュー平均法(少額投資)の手順書です。